美国经济的前瞻指标们

来源于:英为-推荐

发布日期:2025-06-20 08:50:52

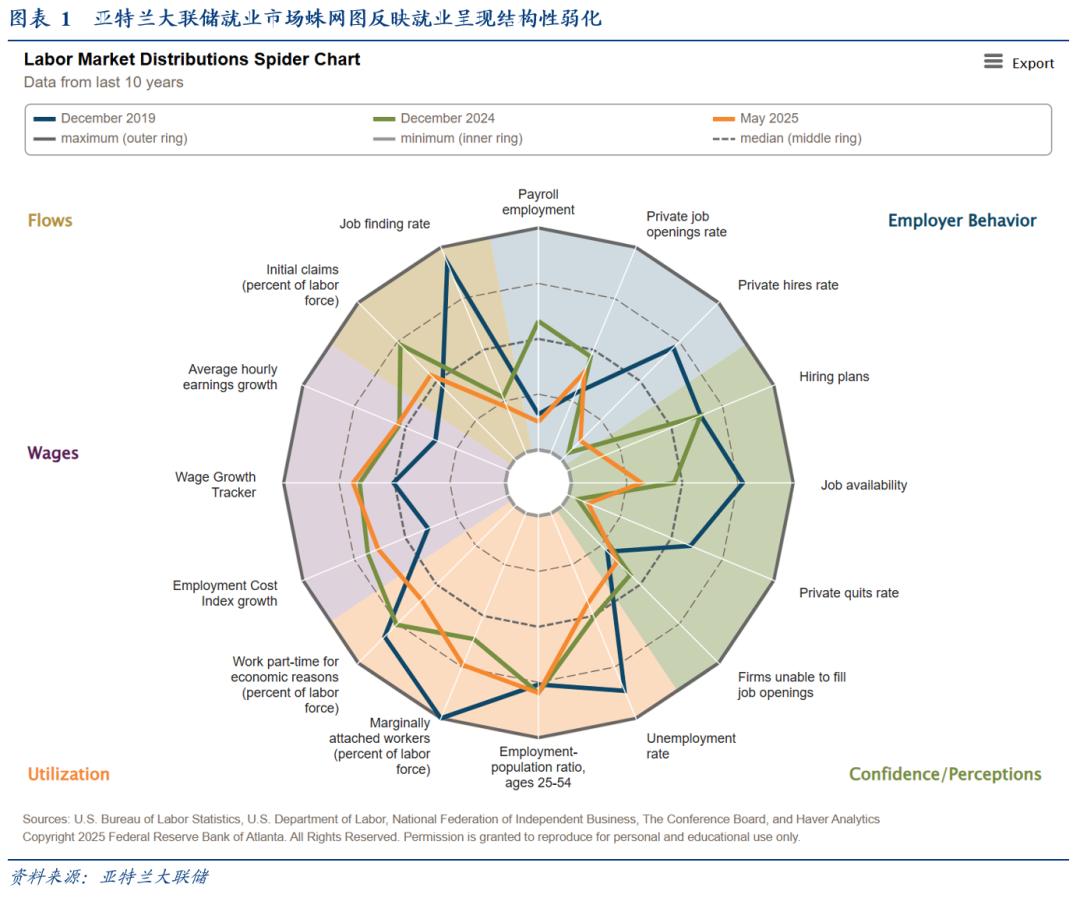

(一)就业市场现状:薪资偏强,但就业呈现结构性弱化

——包括就业率(private hires rate)、职位空缺率(private job openings rate)与非农就业人数(payroll employment)三个指标。

目前这三个指标均小于过去10年50%分位数,且就业率、非农就业人数弱于2019年末水平,反映当前雇主的雇佣行为弱于历史均值。

——包括企业未来3个月招聘计划数(Hiring Plan)、认为“工作机会丰富”的受访者百分比(Job availability)、主动离职率(Private quits rate,该比例越高反映劳动者对就业市场越乐观,越倾向于主动离职寻找更好的工作机会)、无法填补职位空缺的公司(Firms unable to fill job openings)四个指标。

目前这四个指标均低于或接近过去10年25%分位数,且未来3个月招聘计划数、认为“工作机会丰富”的受访者百分比、主动离职率这三个指标均弱于2019年末水平,反映当前就业市场信心弱于历史均值与2019年水平。

包括失业率(Unemployment rate)、25-54 岁就业人口比率(Employment-population ratio, ages 25–54)、兼职工作的劳动力百分比(work part-time for economic reasons)、边缘依附工人占劳动力的百分比(marginally attached workers,边缘依附工人指有工作意愿与能力,在过去12个月找过工作,但在调查期的4周没有找工作,因此不被计入失业人口,这一指标提升反映因找不到工作被迫退出就业市场的人数增加)四个指标。

其中,边缘依附工人占劳动力的百分比处于过去10年75%分位数水平,说明当前由于工作越来越难找,有更多的人被迫退出就业市场。兼职工作的劳动力百分比处于过去10年50%-75%分位数水平,反映就业人口中无法找到全职工作的人口比例高于历史均值。这两个指标反映了当前就业市场找工作的难度在增加;不过就业市场利用情况分项指标普遍好于2019年。

——包括平均时薪增速(Average hourly earnings growth)、就业成本指数(Employment Cost Index growth)、工资增长跟踪指标(wage growth tracker)三个指标。

目前这三个指标均处于过去10年50%-75%分位数,即当前薪资依然偏高。

——包括初始申请失业救济金人数(Initial claims percent of labor force)、找到工作比例(job finding rate,该指标=上月失业人口中找到工作的人数/上月失业人数)。

其中初始申请失业救济金人数已高于过去10年50%分位数,是失业率提升的领先指标。而找到工作比例则处于过去10年25%分位数,且远低于2019年末水平,即当前失业人口再次找到工作的比例较低,

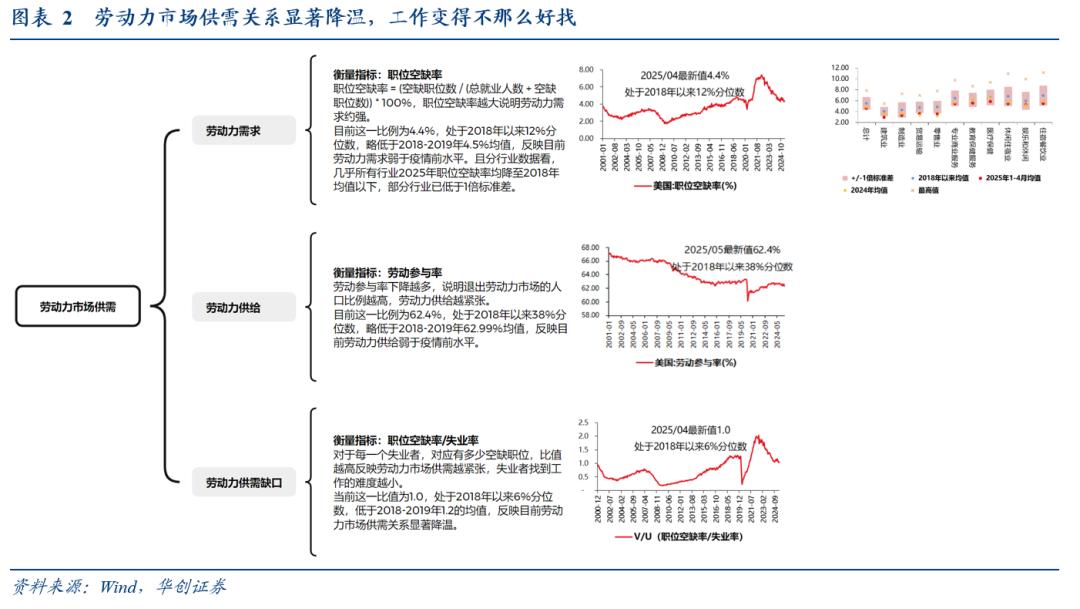

我们再从就业市场供需关系来评估当前的就业市场现状,可以看到劳动力市场供需关系显著降温,工作变得不那么好找。具体来看:

职位空缺率 = (空缺职位数 / (总就业人数 + 空缺职位数)) * 100%,职位空缺率越大说明劳动力需求越强。目前这一比例为4.4%,处于2018年以来12%分位数,略低于2018-2019年4.5%均值,反映目前劳动力需求弱于疫情前水平。且分行业数据看,几乎所有行业2025年职位空缺率均降至2018年均值以下,部分行业已低于1倍标准差。

劳动参与率下降越多,说明退出劳动力市场的人口比例越高,劳动力供给越紧张。目前这一比例为62.4%,处于2018年以来38%分位数,略低于2018-2019年62.99%均值,反映目前劳动力供给弱于疫情前水平。

V/U衡量对于每一个失业者,对应有多少空缺职位,比值越高反映劳动力市场供需越紧张,失业者找到工作的难度越小。当前这一比值为1.0,处于2018年以来6%分位数,低于2018-2019年1.2的均值,反映目前劳动力市场供需关系显著降温。

(三)就业市场领先指标已提示就业市场下行方向

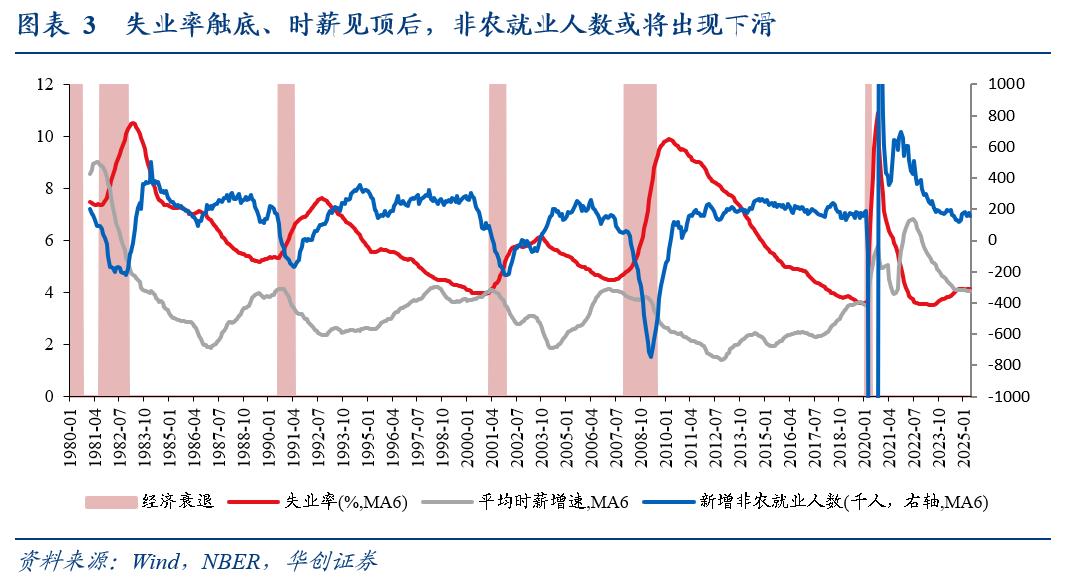

就业数据本身是经济的滞后指标,只有当企业明确下游需求回暖时才会选择增加就业人数,但此时经济往往已经达到周期顶部,因此就业数据也可以被看作是一轮经济下行的先行指标。从历史走势来看,当失业率触底、时薪见顶时,通常是一轮经济周期达到顶点的信号,此后的1-2年会跟随着就业人数的大幅下滑以及经济下行周期的到来。2024年以来,失业率与时薪再次构成这一组合,指向非农就业人数有下行风险。

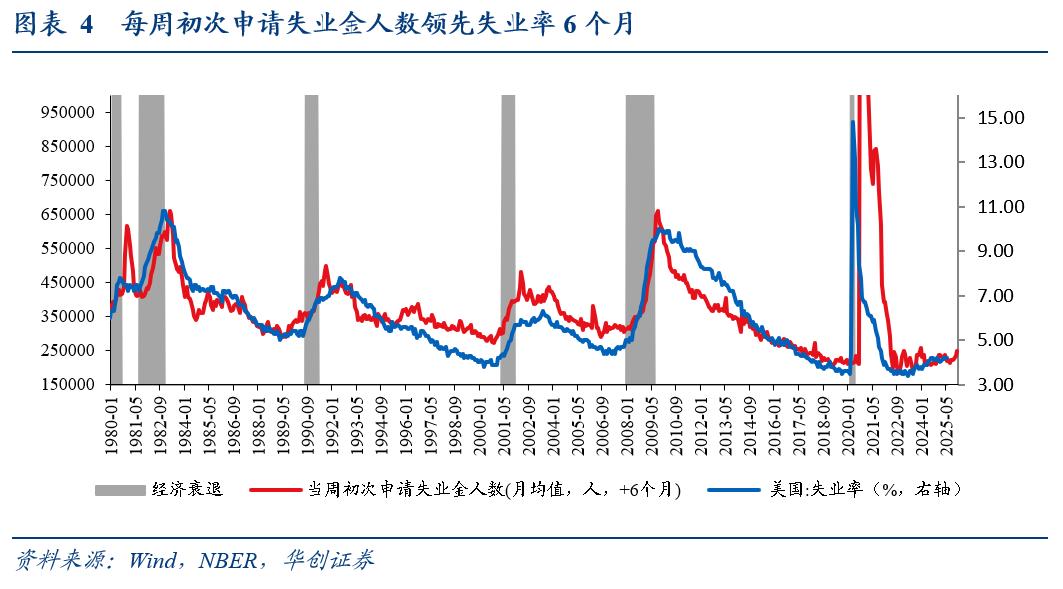

目前每周初次申请失业金人数自2024年起中枢在震荡走高,也指向了失业率的上行方向。

(一)美国当前处于补库存周期中,但补库幅度持续偏弱

我们以库存同比和ISM制造业PMI共同进行库存周期的划分。将库存同比增速上行+制造业PMI上行定义为主动补库,库存同比增速上行+制造业PMI下行定义为被动补库,库存同比增速下行+制造业PMI上行定义为被动去库,库存同比增速下行+制造业PMI下行定义为主动去库。

(二)三大领先指标指向企业大规模补库概率不大

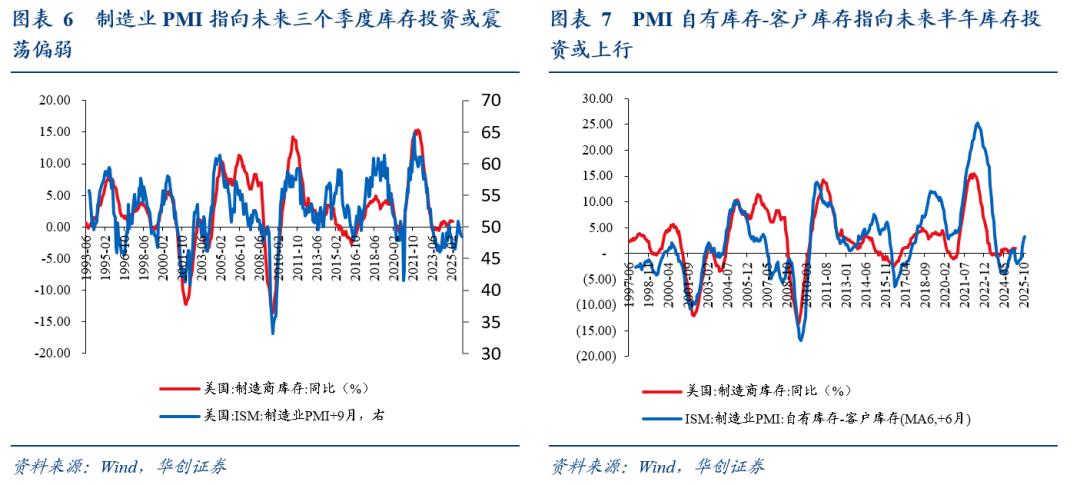

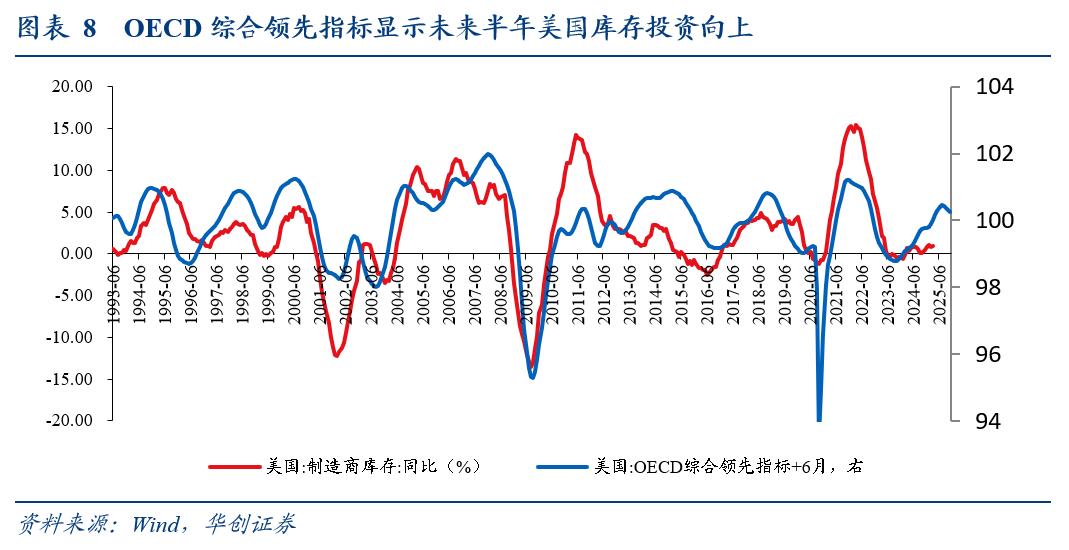

美国经济中,对补库需求敏感度较高的三大指标——制造业其中:制造业PMI指向美国未来三个季度库存投资或呈现震荡偏弱。制造业PMI自有库存-客户库存指向美国未来半年库存投资或上行,但幅度并不大,即便补库也呈现出弱补库。OECD综合领先指标显示未来半年美国库存投资向上,但考虑到近期美国经济增速预期普遍下修,而OECD综合领先指标仍处于偏高水平,或存在一定预测偏差。因此从三大领先指标来看,未来半年至三个季度,由经济内生周期所带来的美国企业大规模补库概率不大。可能存在误判的风险在于特朗普关税政策下,企业是否会有超出经济内生周期的预防性补库。

(一)非住宅投资:未来半年非住宅投资增长或继续下行

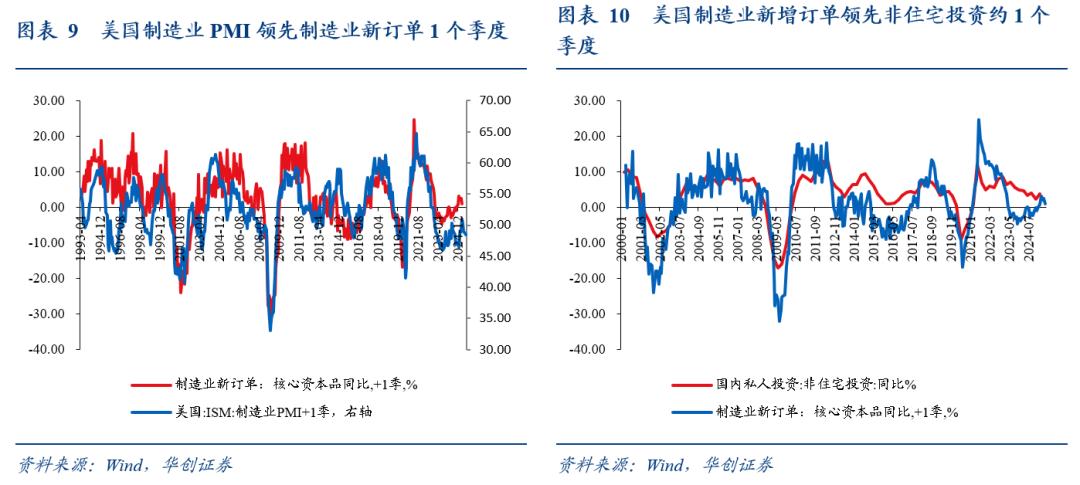

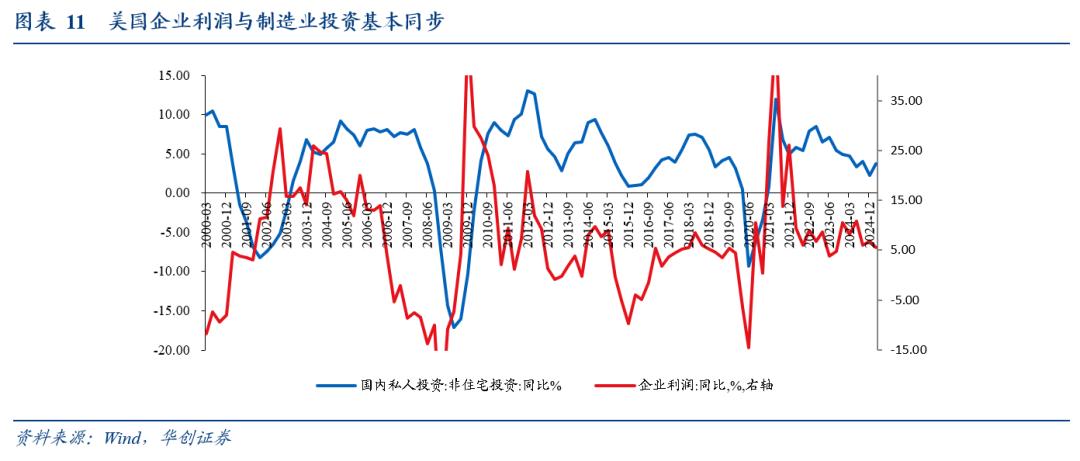

逻辑上来推演,当下游需求回暖,企业投资意愿增强→制造业PMI改善→制造业新增订单增加→企业的利润出现改善→企业会加大设备、技术等投入,从而实现产能的扩张以应对更多的订单。而从历史数据也可以看到,制造业新增订单领先制造业投资约1个季度、制造业PMI领先制造业新订单1个季度、企业利润与制造业投资大致同步。

2024年拜登基建法案+AI产业投资带来企业投资维持了一定的韧性,但依然呈现下行方向,2025Q1企业非住宅投资(含建筑、设备、知识产权投资)同比维持在3.7%(2018-2019年均值为5.3%)。

(二)房地产投资:需求弱、库存高、融资高,地产投资难有起色

根据我们对于美国房地产投资的分析框架,从买、建、库、融四个维度分析地产投资未来的增长空间。可以看到当前购房需求弱、建筑商信心弱、库存提升、融资利率高,地产投资或暂难看到改善。

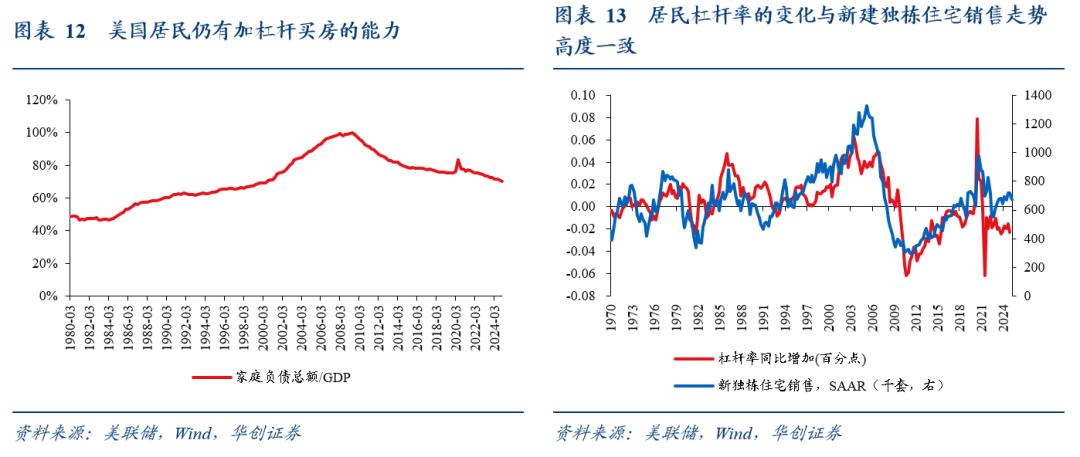

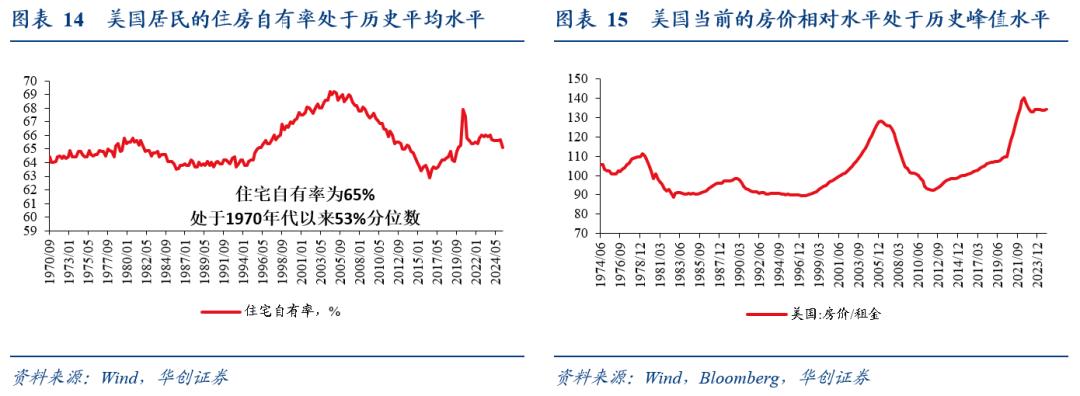

居民购房能力不弱(杠杆率低、现金流充裕),但当前房价相对水平处于历史峰值水平,住房自有率处于历史平均水平。因此居民购房需求可能并不高(美国居民向贷款机构提交的抵押贷款申请数量处于低位可间接验证这一结论)。

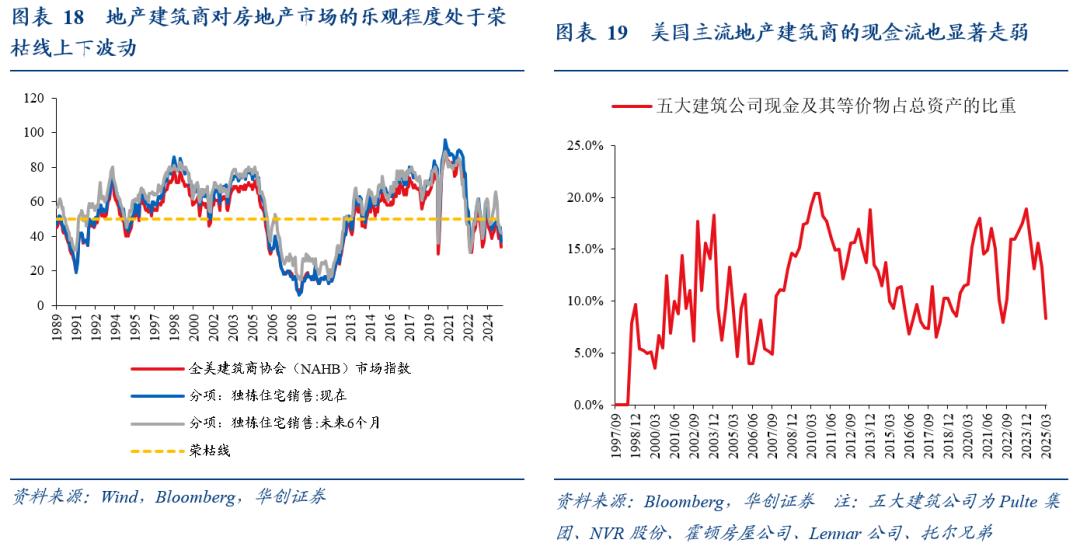

地产建筑商乐观程度显著转弱(地产建筑商对房地产市场的乐观程度处于荣枯线上下波动),财务健康程度也转弱(主流地产建筑商的现金流也显著走弱)。

新建独栋住宅待售量、库销比均处于高位,反映新房库存提升;自有住宅空置率从低位回升,反映二手房库存有所提升。

目前按揭贷款利率仍处在6%以上的偏高水平,也将抑制居民购房意愿。

(一)收入:2025年预计美国居民可支配收入将继续放缓

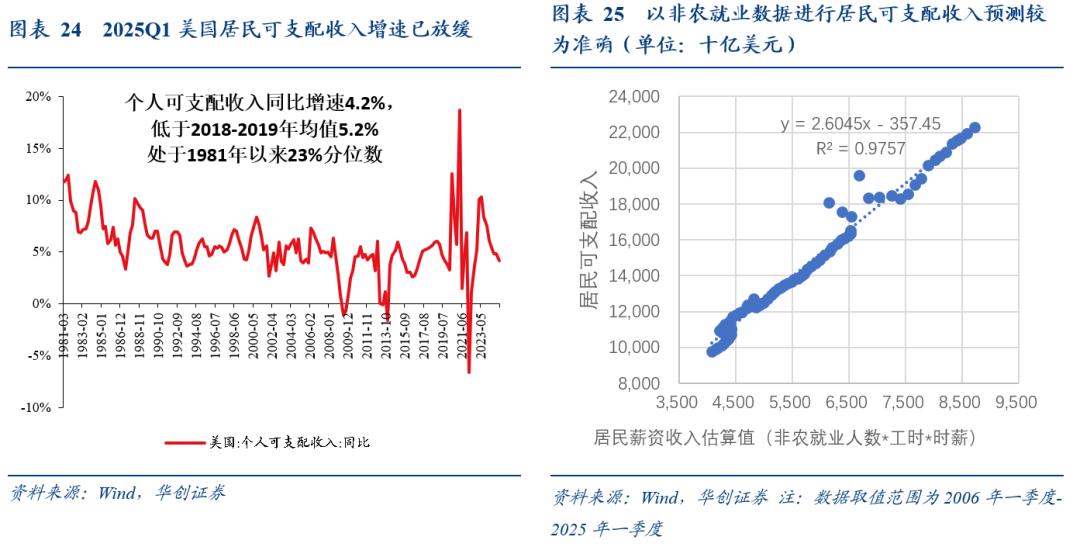

2025Q1美国居民可支配收入增速已放缓,录得4.2%,低于2018-2019年均值5.2%,处于1981年以来23%分位数。对于居民收入的预测,从历史数据可以看到以非农就业数据估算居民可支配收入较为准确,因此我们近似用非农就业人数*工时*时薪来估算居民可支配收入。假设2025年非农就业人数增加100万人,工时与2024年持平、时薪同比增速3.7%(彭博一致预期),则2025年居民薪资收入同比增速约4.5%,低于2024年4.8%的水平,大致持平于历史均值水平。即在就业市场逐步降温的背景下,2025年美国居民的薪资收入同比增速或边际走弱。

(二)财富效应:一季度美国居民超额财富已开始下滑

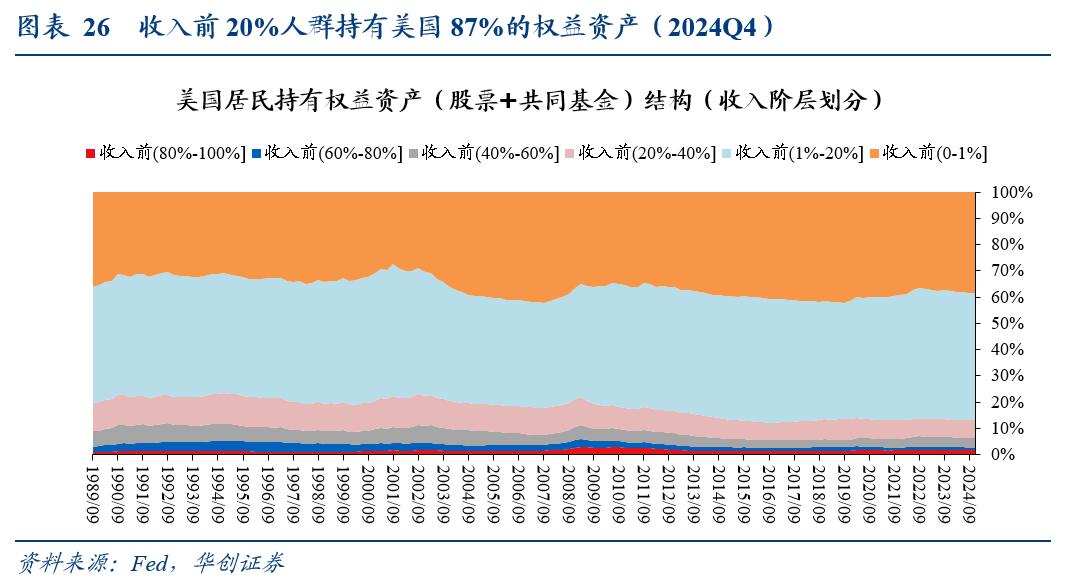

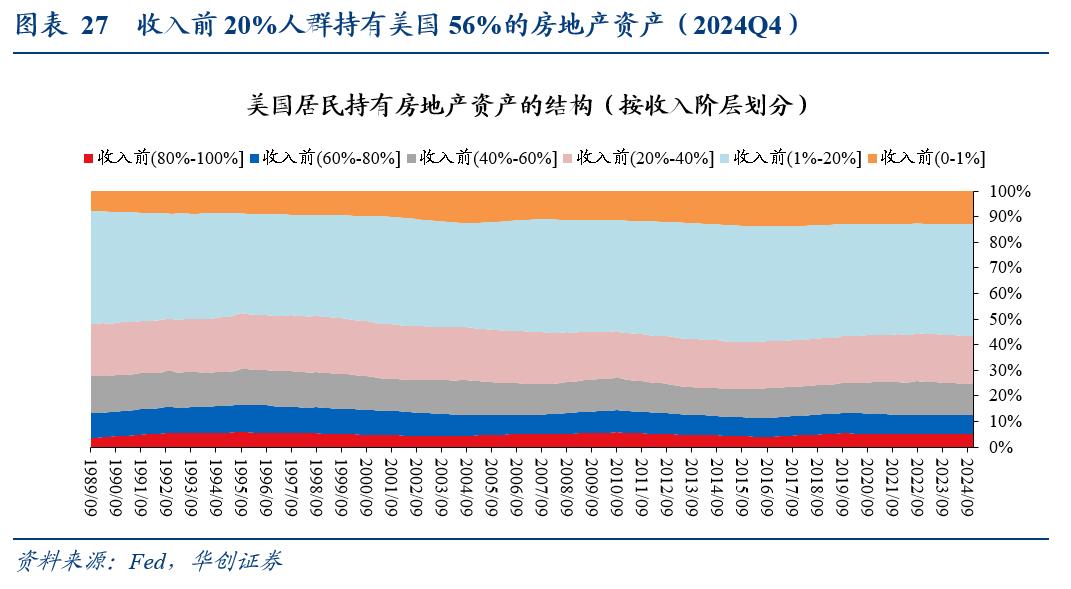

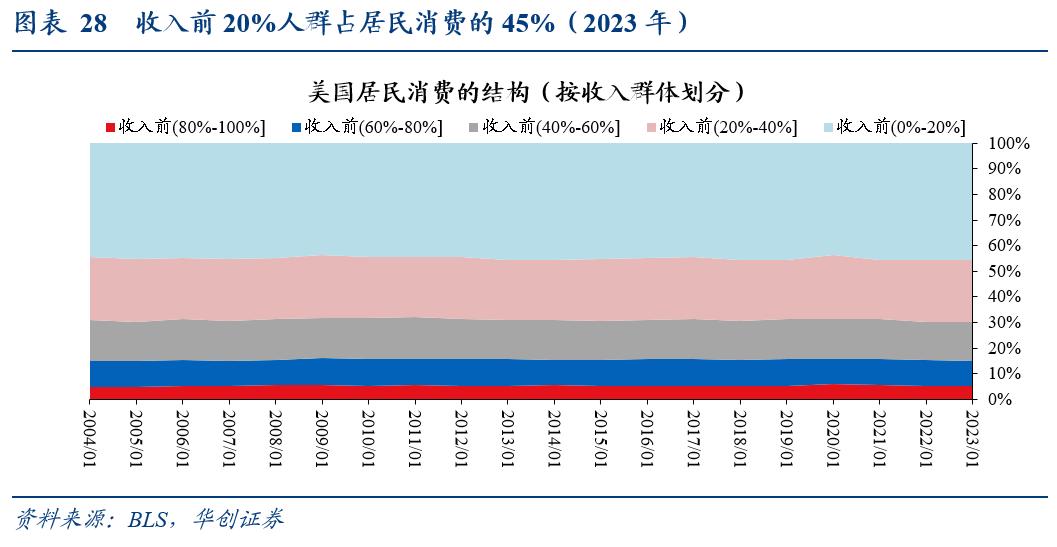

2024可以看到,Q1美股下跌带来居民超额财富由2024Q4的14.9万亿美元下降至11.1万亿美元,降幅达到26%。考虑到美国居民的财富和消费分布高度不均衡,收入前20%人群持有美国87%的权益资产、56%的房地产资产;而同时收入前20%人群占居民消费的45%;因此居民财富效应对收入前20%人群的冲击最大,这部分人群财富效应的减弱对消费的冲击也更大。

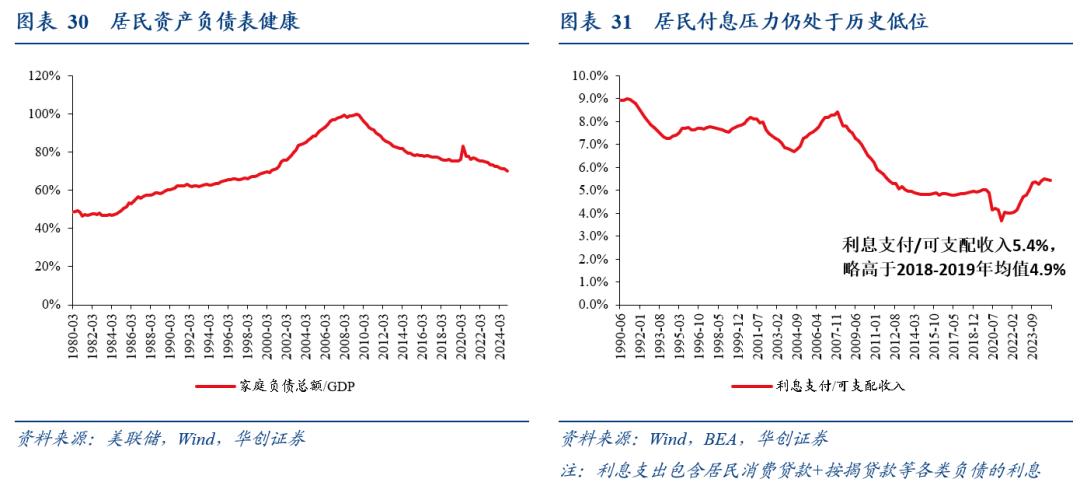

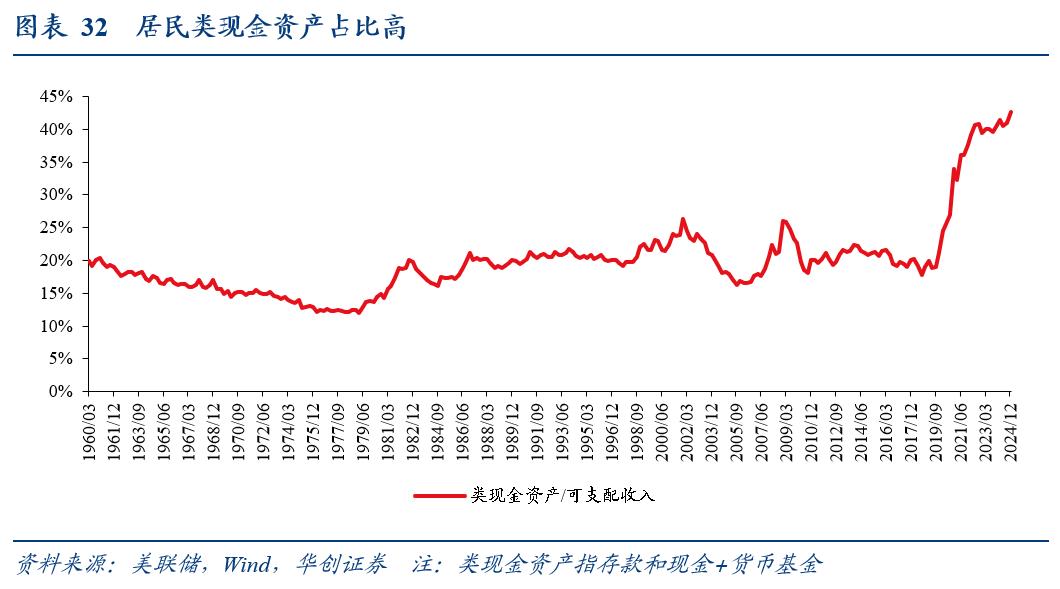

(三)居民资产负债表健康、付息压力小,居民部门仍安全

不过考虑到目前美国居民资产负债表健康,付息压力小,居民部门风险不大。①居民资产负债表健康(杠杆率依然较低)、②付息压力小(个人利息支付+抵押贷款利息支出占可支配收入的比例为5.4%,略高于2018-2019年均值4.9%),③居民类现金资产占比高(存款和现金+货币基金占可支配收入的比例处于60年代以来最高水平)。因此居民部门尽管消费能力减弱,但出现流动性问题、债务风险的概率较小。

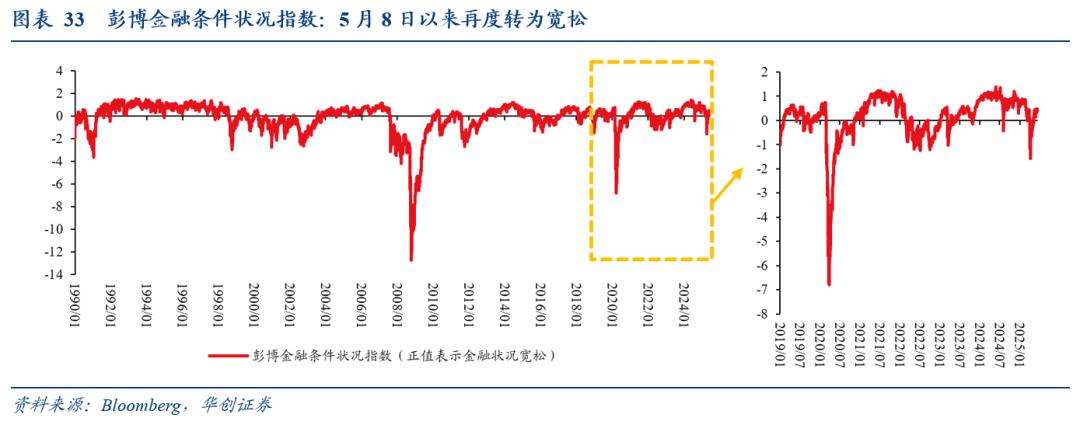

(一)彭博金融条件状况指数:5月8日以来再度转为宽松

追踪美国的货币、债券及股票市场的总体金融压力水平,从而评估信贷的成本。正值表示金融状况宽松,负值表示相对危机前标准而言金融状况偏紧。

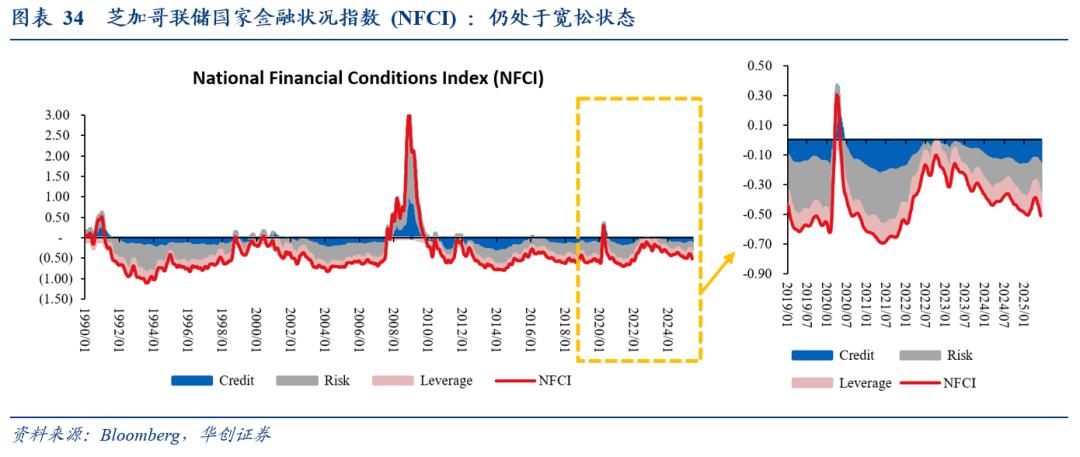

(二)芝加哥联储国家金融状况指数 (NFCI):仍处于宽松状态

芝加哥联邦储备银行的国家金融状况指数基于美国货币市场、债券市场、股票市场以及传统银行和“影子”银行体系的金融状况,综合统计美国金融市场的整体环境。NFCI为负表示金融状况宽松,为正表示金融状况偏紧。但芝加哥联邦储备银行的国家金融状况指数波动更小,

NFCI 的三个子指数(风险、信用和杠杆)可以将美国金融状况进一步拆分。信用分项包含33个指标,主要包括了各类贷款、信用债的信用利差;风险分项包含36个指标,主要包括了各类期限/市场的利率与无风险利率的利差;杠杆分项包含34个指标,主要包括了各类债务的绝对规模占金融机构总资产/GDP的比重。

已是InvestingPro会员?点击此处查看

尚未订阅InvestingPro,点击此处订阅最高优惠45%。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到